Sommaire

Partager cet article

Annabelle Le Denmat

Mis à jour le 03 novembre 2025

Comment calculer son bonus-malus ?

Le système du bonus-malus permet de réajuster, chaque année, le montant de votre prime d’assurance en fonction de votre comportement sur la route. Bonus et malus sont exprimés par un coefficient, calculé par votre assureur sur la base des éventuels sinistres intervenus sur la période. Concrètement, si vous n’avez causé aucun accident, vous êtes récompensé(e) par un bonus : votre cotisation auto diminue. À l’inverse, en cas de sinistre responsable, vous subissez un malus : le coût de votre assurance augmente en conséquence. Comment fonctionne le calcul du bonus-malus ? Quelle incidence en cas de changement d’assureur ? On décrypte tout ça pour vous.

Calcul du bonus-malus : l’essentiel à retenir

- Le bonus-malus est un coefficient appliqué chaque année à la cotisation de base de l’assuré.

- Ce système permet de réduire ou d’augmenter la prime d’assurance auto d’un conducteur en fonction de son comportement sur la route sur une période de 12 mois.

- Chaque année sans sinistre responsable donne lieu à un bonus : le coefficient diminue de 5 %.

- Chaque accident responsable entraîne un malus : le coefficient augmente de 25 % (12,5 % si les torts sont partagés).

- Le coefficient au départ est égal à 1. Il s’échelonne ensuite de 0,50 (bonus maximum) à 3,50 (malus maximum).

- Au bout de 2 ans sans avoir causé d’accident, le malus disparaît et le coefficient redescend à 1.

- Le bonus-malus est lié au conducteur. La résiliation, le changement de véhicule ou de contrat auto n’ont aucune incidence sur le coefficient.

Le principe du coefficient bonus-malus : la hausse ou la baisse de la prime d’assurance

Plusieurs critères déterminent le montant de la cotisation annuelle d’un conducteur (âge, lieu de résidence, puissance du véhicule…). Chaque année, cette cotisation de base est multipliée par un coefficient de bonus-malus qui dépend du comportement de l’assuré au volant.

Le bonus-malus reflète le comportement sur la route

Aussi appelé « coefficient de réduction-majoration », le principe du bonus-malus est simple :

- Si vous ne causez aucun accident, vous êtes récompensé(e) par un bonus : votre coefficient diminue et réduit donc votre prime annuelle d’assurance auto.

- À l’inverse, en cas d’accident entièrement ou partiellement responsable, vous subissez un malus : votre coefficient est majoré et augmente donc le coût de votre contrat auto.

💡 Les compagnies d’assurance sont obligées d’appliquer la règle du bonus-malus, dont la valeur et les modalités de calcul sont encadrées par la Loi. Cependant, la prime de référence applicable au contrat auto est librement déterminée par l’assureur.

Seuls les accidents responsables entraînent un malus

Les sinistres pris en compte pour l’application du bonus-malus sont ceux qui ont engagé votre responsabilité et qui ont donné lieu à une indemnisation de l’assurance.

Dans les cas suivants, aucun malus ne peut vous être imputé :

- L’accident est un cas de force majeure (chute de pierres, catastrophe naturelle…).

- L’auteur de l’accident a conduit le véhicule à votre insu et ne vit pas dans votre foyer.

- L’accident est entièrement imputable à un tiers ou à la victime.

- Le véhicule est endommagé par un tiers non identifié alors qu’il est en stationnement, sans que votre responsabilité ne soit engagée.

Certains véhicules sont exclus du bonus-malus en assurance auto

La grande majorité des véhicules est concernée par le système du bonus-malus, y compris ceux destinés à une location de plus de 12 mois ou au crédit-bail (« leasing »). Certains, toutefois, n’y sont pas soumis. Ces exclusions sont précisées dans les contrats d’assurance et concernent notamment :

- les 2 et 3 roues (jusqu’à 125 cm3 ou 11 kW de puissance) ;

- les voitures de collection (de plus de 30 ans) ;

- les voitures sans permis ;

- les véhicules d’intérêt général (pompiers, SAMU, police, gendarmerie…) ;

- les véhicules et matériels agricoles (tracteur, motoculteur…) ;

- les engins forestiers et de travaux publics (treuil, chasse-neige…).

🔎 Certains contrats d’assurance auto peuvent également prévoir une clause de bonus-malus spécifique lorsqu’ils garantissent :

- plus de 3 véhicules appartenant à un même propriétaire, dont la conduite exige le permis B ;

- plus de 3 véhicules des collaborateurs d’une entreprise, lorsque le contrat a été souscrit par la société pour les besoins de son activité.

Calcul du bonus-malus : le coefficient dépend de la responsabilité du conducteur

Le bonus et le malus sont exprimés selon le coefficient de réduction-majoration qui reflète vos antécédents sur la route. Au départ, il est fixé à 1.

Le fonctionnement du bonus

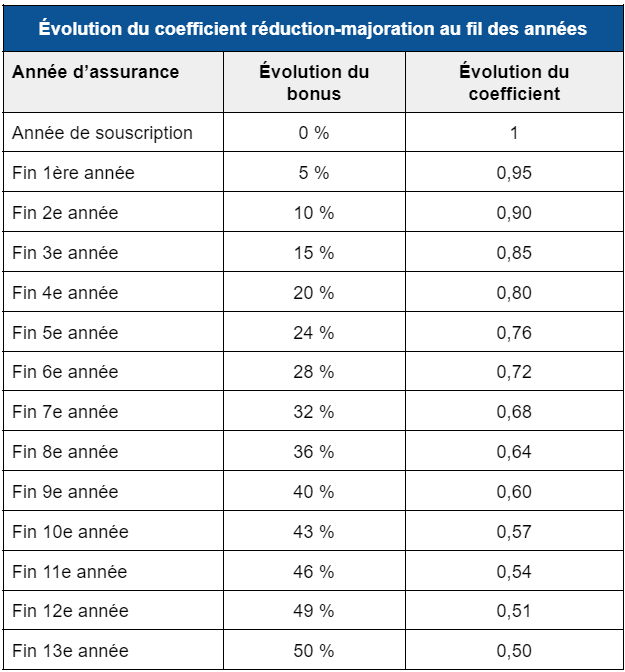

Pour chaque année sans aucun sinistre responsable, votre coefficient diminue de 5 %. Pour obtenir le nouveau coefficient, il suffit de multiplier celui de l’année précédente par 0,95. Le résultat est arrêté à 2 chiffres après la virgule et arrondi par défaut.

En pratique, il faut 13 années consécutives sans accident responsable pour atteindre le bonus maximal (50 %) :

L’application du malus

Chaque sinistre dont vous êtes responsable entraîne une majoration de 25 % de votre précédent coefficient. En cas de responsabilité partielle, la majoration est réduite de moitié, soit 12,5 %.

Le nouveau coefficient s’obtient en multipliant l’ancien par 1,25 (ou 1,125 en cas d’accident partiellement responsable), et cela pour chaque sinistre. Là encore, le résultat est arrêté à 2 chiffres après la virgule et arrondi par défaut.

⚠️ Si vous provoquez plusieurs accidents au cours de la même période, votre coefficient est donc majoré autant de fois qu’il y a eu d’accidents. Le coefficient maximum ne peut toutefois pas dépasser 3,50.

La période prise en compte

Pour calculer votre bonus-malus, l’assureur prend en compte la période de 12 mois consécutifs précédant de 2 mois l’échéance annuelle du contrat.

Exemple : votre contrat arrive à échéance le 31 mars. Sont donc pris en compte les sinistres survenus entre le 1er février de l’année précédente et le 31 janvier de l’année en cours.

Les règles particulières de calcul du coefficient de réduction-majoration

Des règles spécifiques s’appliquent pour certains contrats et certaines situations :

- Si l’assuré bénéficie d’un bonus maximal depuis au moins 3 ans : aucun malus n’est appliqué à la suite du 1er accident responsable.

- La règle dite « de la descente rapide » : le coefficient de réduction-majoration redescend automatiquement à 1 au bout de 2 ans consécutifs sans sinistre responsable.

- Lorsqu’un véhicule est garanti pour un usage « tournées » ou « tous déplacements » (taxis, VRP, etc.) :

- le bonus est de 7 % par année sans accident ;

- la majoration est de 20 % en cas d’accident responsable (10 % en cas de partage de responsabilité).

Bonus-malus du jeune conducteur

Les jeunes conducteurs ne bénéficient pas de règles particulières. Leur coefficient de réduction-majoration commence à 1 et évolue selon l’application de bonus ou de malus au fil du temps.

Toutefois considérés comme profils « à risque », les jeunes conducteurs subissent en général une majoration de leur cotisation les premières années du contrat.

Connaître son bonus-malus : le relevé d’information en document de référence

Si vous souscrivez un contrat auto pour la première fois, votre coefficient est de 1.

Si vous êtes assuré(e) depuis plusieurs années et que vous connaissez votre bonus-malus précédent, vous pouvez le calculer vous-même selon les règles évoquées précédemment.

Pour ne pas risquer de vous tromper, vous pouvez aussi trouver votre coefficient de réduction-majoration sur votre relevé d’information. Ce document vous est adressé chaque année lors de l’avis d’échéance de votre contrat. À tout moment, vous pouvez également contacter votre assureur pour en obtenir un nouveau. Celui-ci dispose de 15 jours pour vous l’adresser.

Bonus-malus en assurance auto : un coefficient transférable

Le bonus-malus est rattaché au conducteur. Les résiliations, les changements de contrat ou de véhicule n’ont aucune incidence sur le coefficient.

En cas de changement de véhicule ou d’achat d’un véhicule supplémentaire

Si vous remplacez votre véhicule ou achetez un véhicule supplémentaire, votre coefficient sera automatiquement transféré au nouveau contrat d’assurance. Toutefois, le transfert de la réduction n’est applicable qu’à la condition qu’il n’y ait pas de nouveau conducteur désigné par rapport au précédent contrat.

💡 Si vous possédez plusieurs véhicules affectés de coefficients différents, c’est le bonus-malus moyen qui sera appliqué au véhicule supplémentaire.

Ensuite, l’évolution du coefficient se fera de manière indépendante, véhicule par véhicule. Si vous causez un accident, un malus sera infligé à la voiture concernée, mais ne sera pas appliqué aux autres véhicules assurés.

En cas de résiliation et de changement d’assurance

La résiliation et le changement d’assurance n’ont aucune incidence sur le bonus-malus. Le coefficient reste acquis. Si vous changez d’assureur, vous devrez fournir au nouvel organisme votre relevé d’information. Le coefficient applicable à la première cotisation tiendra compte du bonus-malus indiqué et des éventuels accidents intervenus entre la dernière échéance du précédent contrat et la souscription du nouveau.

En revanche, si vous bénéficiez d’une offre de type « bonus à vie », sachez que votre nouvel assureur n’a aucune obligation d’en tenir compte. Néanmoins, un contrat d’assurance auto se négocie ! N’hésitez pas à demander un geste commercial lors de la souscription.

🔎 Y a-t-il un bon moment pour changer d’assurance et conserver son bonus ? Le calcul du bonus-malus s’effectue sur une période de 12 mois. Pour ne pas perdre le bénéfice de plusieurs mois sans accident, nous vous conseillons de changer d’assurance à l’échéance annuelle plutôt qu’en cours d’année.

En cas de suspension ou d’interruption du contrat

Différentes raisons peuvent conduire à arrêter son contrat auto pour une durée plus ou moins longue (vente du véhicule, départ à l’étranger, etc.). La loi prévoit qu’en cas de suspension ou d’interruption, quelle qu’en soit la cause, le coefficient de bonus-malus appliqué à la dernière échéance du contrat reste acquis.

Si l’assuré n’a causé aucun accident sur la période de référence et que l’interruption ou la suspension n’a pas dépassé 3 mois, le bonus lui est appliqué.

💡 Certaines compagnies d’assurance refusent de prendre en compte votre bonus-malus si vous n’avez pas été assuré pendant une certaine période (en général 2 à 3 ans). Or, aucune disposition légale ne précise que ce coefficient est limité dans le temps. En revanche, votre assureur a le droit de vous appliquer une surprime si vous n’avez pas eu d’assurance auto à votre nom depuis 3 ans.

Vous avez une question ?

Nos conseillers répondent à toutes vos questions sur le chat et par téléphone du Lundi au Vendredi de 9h à 18h.

Partager cet article

Découvrez aussi ...

Prêt à changer ?

Souscrivez en ligne en moins de 2 min.

Nous nous occupons de résilier gratuitement votre ancien contrat d’assurance.